▼目次

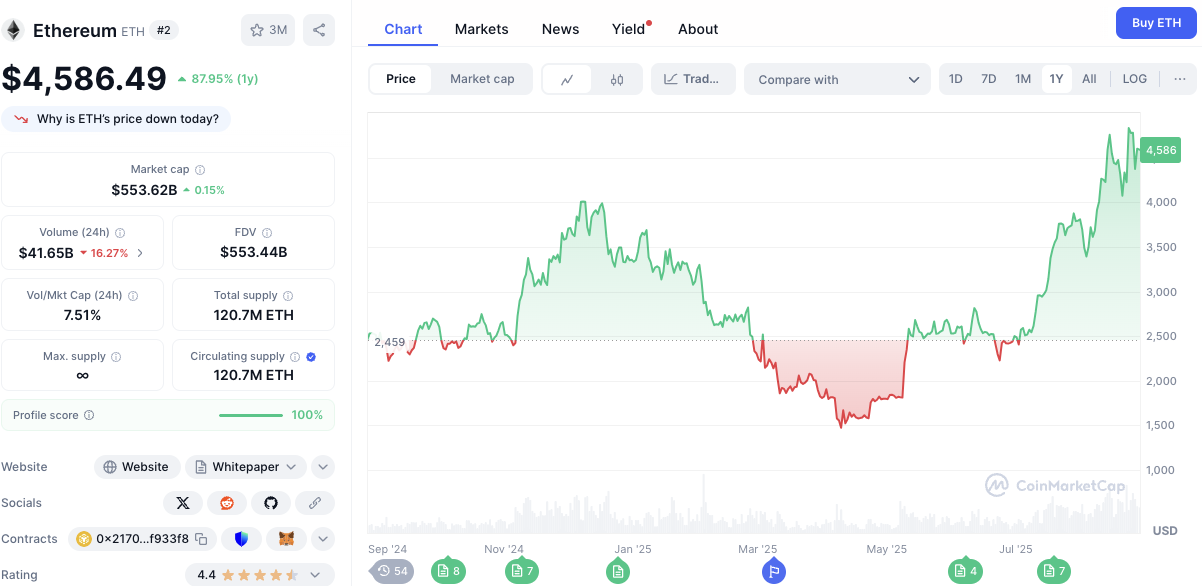

2025年8月、暗号資産(仮想通貨)市場ではイーサリアム(ETH)が過去最高値を更新し、相対的な存在感を大きく高めています。

8月下旬には一時4,900ドル台半ばまで上昇して2021年の高値を上抜け、価格主導の注目が再び集まる展開となりました。

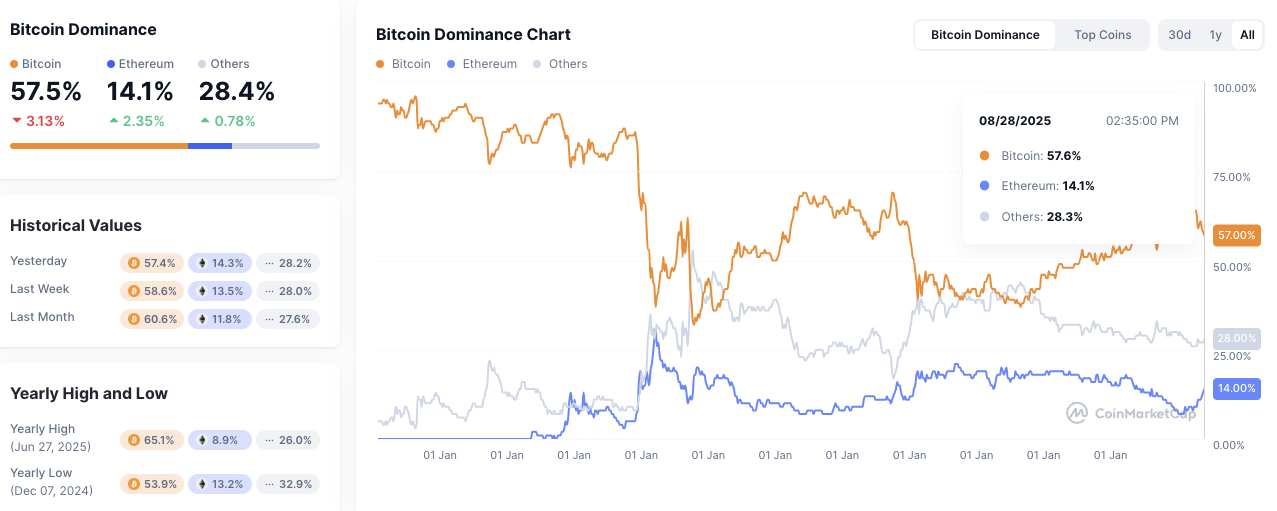

並行して市場シェアでも優位性が意識され、イーサリアム(ETH)のドミナンス(ETH.D)は「15%前後」まで切り上がる一方、ビットコイン(BTC)のドミナンス(BTC.D)は足元で58%近辺まで低下しています。

こうした暗号資産(仮想通貨)の価格とシェアの同時変化は、資金の流れがイーサリアム(ETH)側に傾きつつあることを示しますが、それが一過性の循環か、あるいは構造変化への入口なのかは、現時点では判然としません。

本レポートでは、起きている出来事を俯瞰し、それが一過性の循環か、あるいは構造変化への入口なのかについて、あくまで現時点での筆者の考察を述べます。

暗号資産(仮想通貨)ビットコイン(BTC)とイーサリアム(ETH)、現状の俯瞰

過去の強気相場では、ビットコイン(BTC)主導の上昇が一服するとイーサリアム(ETH)が相対的に強くなり、その後にアルトコイン全般へ資金が広がる、いわゆる「循環(ローテーション)」が繰り返されてきました。

今回はどうでしょうか。

ETFの流入、トレジャリー企業などの機関投資家の購入、市場の供給面どれも好調に推移しているように見えます。

もっとも、現時点で構造変化と断定するのは早計でしょう。

そこで、本レポートでは

- ドミナンスの推移

- ETF/機関投資家の資金フロー

- 供給サイド(在庫・発行・ロック)

- クジラ・企業トレジャリーの行動

の4つに分けて、ETHドミナンス上昇は循環か構造変化かについて考察します。

①ドミナンスの推移(ETH.D/BTC.D)

現在のイーサリアムドミナンス(ETH.D)は14~15%帯に乗り、年初来の高水準で推移しています。対照的にビットコインドミナンス(BTC.D)は60%割れ前後まで低下しました。

価格面でもイーサリアム(ETH)は8月に過去高値を更新しており、「価格の上抜け」と「相対シェアの切り上げ」が並走しているのが現在地です。

(出所:https://coinmarketcap.com/charts/bitcoin-dominance/)

(出所:https://coinmarketcap.com/currencies/ethereum/)

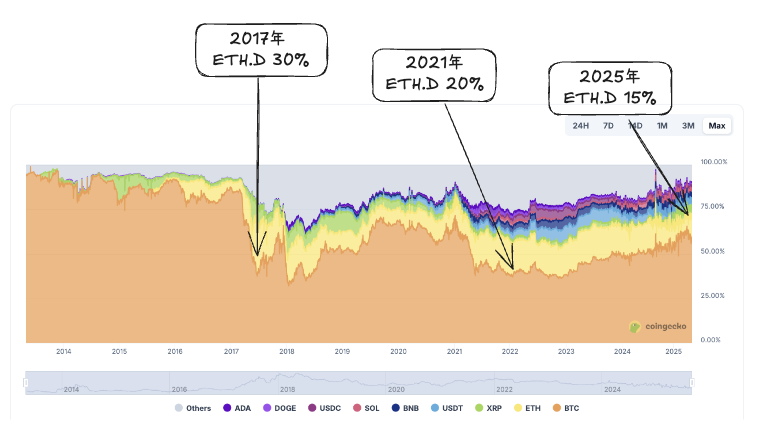

歴史的な文脈に当てはめると、2017年の強気相場ではイーサリアム(ETH)のシェアが約30%に接近し、2021年サイクルでは概ね20%前後まで台頭しました。

つまり、いまの14~15%近辺は歴史レンジの中腹に相当します。ここから20%台へ定着的に切り上げるには、価格だけでなくフローと供給面の整合が必要になります。

(出所:https://www.coingecko.com/en/global-chartsより筆者注釈)

今後の構造的な変化と評価するには、①イーサリアムドミナンス(ETH.D)が中期移動平均の上で滞留し続ける、②イーサリアム(ETH)/ビットコイン(BTC)比率の上昇基調が下落局面でも崩れにくい、③ビットコインドミナンス(BTC.D)が持続的に低下する、の3点が同時に成り立つかを数週~数か月単位で検証が必要と考えるのが妥当です。

②ETF/機関投資家のフロー

イーサリアム(ETH)の優位を裏づける最大の材料は、現物ETFと機関投資家によるフローです。

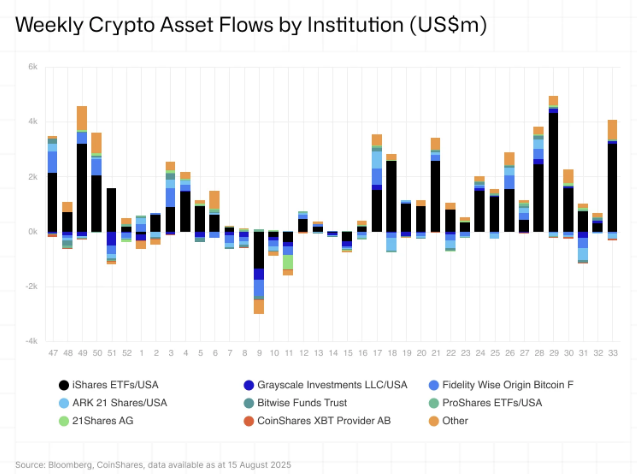

8月第3週、デジタル資産全体の資金流入+37.5億ドルのうち、イーサリアム(ETH)関連が+28.7億ドルと77%を占めました。

CoinShares | デジタル資産ファンドの資金フロー | 2025年8月18日

(出所:https://coinshares.com/corp/insights/research-data/fund-flows-18-08-25/)

CoinShares(コインシェアーズ)はこの週の大半が特定の発行体と特定の一商品(ETHA)に集中した「偏在」も指摘しています。

集中は勢いが出やすい反面、逆流時のボラティリティを増幅するリスクでもあるため、継続観察が要ります。

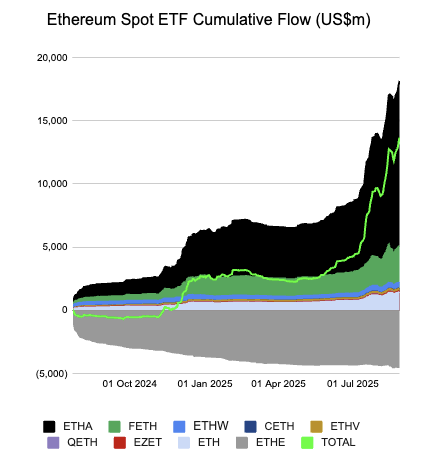

(出所:https://farside.co.uk/eth)

日次ではFarside(ファーサイド)のダッシュボードで各社の流入出が可視化され、短期的な逆流と再流入の呼吸も追えます。

総保有残高の観点では、米現物イーサリアム(ETH)ETFの保有が642万ETH(流通の約5.3%)に達しました。

これは「買ってそのまま保管する」性質の資金が増えたことを意味し、価格調整の局面でも需給の下支えとして働きやすい構図です。

要するに、「30日移動平均で見たイーサリアム(ETH)のシェアが高止まりしているか」「発行体の集中が緩和に向かっているか」の少なくともこの2点が揃って初めて、構造的変化と呼べるでしょう。

③供給サイド(取引所在庫・発行・ステーキング)

需給は「フロー×ストック」で決まります。

フロー(新規に買われる量)に加え、売りに出やすいストック(浮動供給)が細っているかが重要です。

イーサリアム(ETH)はこの点で明確な改善が見られます。

CryptoQuant(クリプトクアント)のデータによると、イーサリアム(ETH)の取引所保有量は8月中でこの3年で最低水準となる1,800万ETHを下回りました。

これは自己保管やステーキング、そしてETF保管への移行が進んだ結果と整合的です。

(出所:https://cryptoquant.com/asset/eth/chart/exchange-flows/exchange-reserve)

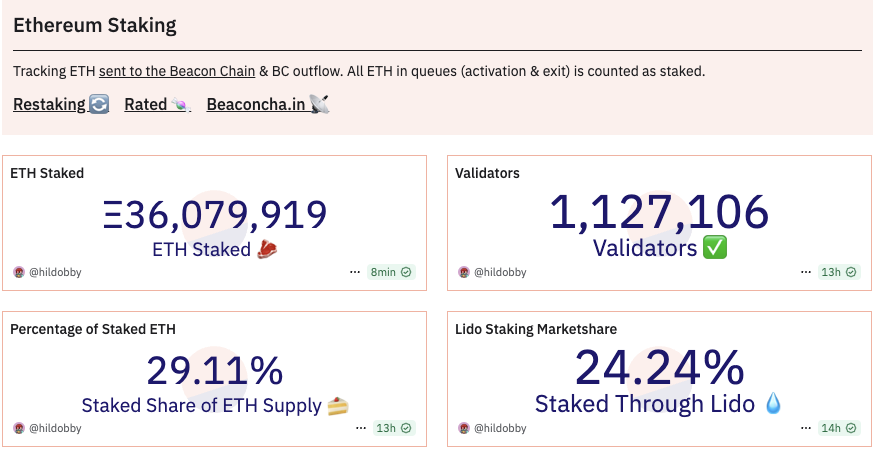

ロック(長期固定)の観点では、ステーキング済みイーサリアム(ETH)が3,607万ETH超(流通の約29%)に乗せました。

(出所:https://dune.com/hildobby/eth2-staking)

発行面では、Dencun(EIP‑4844)によるL1ガス手数料低下でバーンが減り、イーサリアム(ETH)は一時的にインフレ寄りへ傾く局面が指摘されました。

ただし、これは「フローとしての新規供給がやや増える」という話で、同時に「ストックとしての浮動供給がETFやステークに吸われ続ける」のであれば、むしろ価格弾力性は高まる可能性があります。

なお、2025年8月現在の供給量は、Ultrasoud moneyによれば年間0.138%純増(インフレ)となっています。

(出所:https://ultrasound.money)

④クジラ・企業トレジャリー・デリバティブの厚み

誰が買っているのかも見逃せません。

6月中旬、1,000~10,000ETHを保有するアドレス群の純増が続き、6月12日には単日で+871,000ETHという2025年最大の買い越しが観測されました。

価格の押し目でもクジラが買い増している点は、資本の定着を示唆します。

【参考】Glassnode on ETH Whales: ‘This Scale of Buying Hasn’t Been Seen Since 2017’

また、直近では長期ホールドしていた暗号資産(仮想通貨)ビットコイン(BTC)がイーサリアム(ETH)に切り替えられたケースも観察されています。

たとえば、1.4万BTCを売却し167,629 ETHを取得したホエールの事例は、ポートフォリオの構成比を見直す戦略が進行中であることを示しています。

【参考】Bitcoin whales swap BTC for Ether as trader sees ETH at $5.5K next

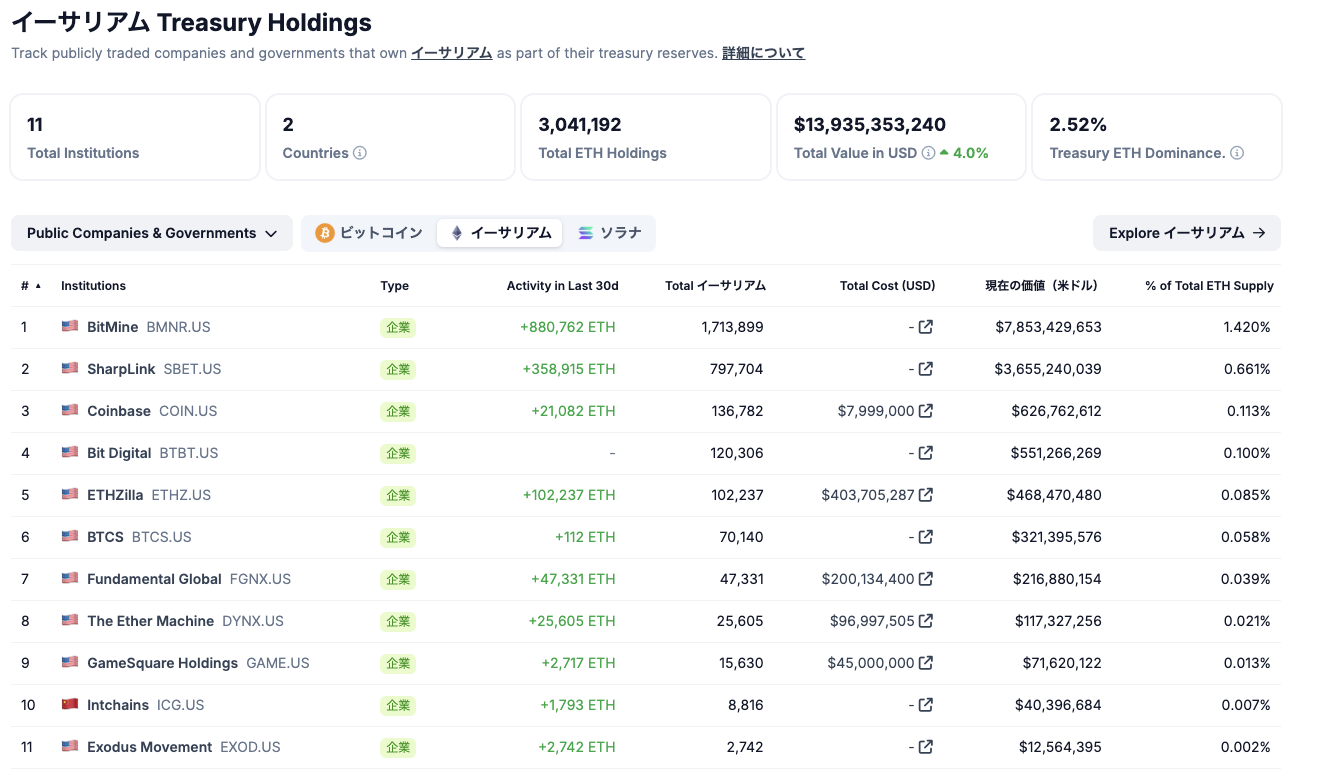

企業トレジャリーも新たなプレイヤーです。

7月移行報道が相次ぎ、イーサリアム(ETH)を中核資産とする戦略が注目を集めました。

これに限らず、複数の小型上場企業がイーサリアム(ETH)を貸借対照表に乗せ始めており、ビットコイン(BTC)のMicroStrategyモデルに近い動きがイーサリアム(ETH)でも芽生えつつあります。

短期で売り戻しにくい性質の資金が積み上がる点で、需給への影響は軽視できません。

(出所:https://www.coingecko.com/ja/treasuries/ethereum)

一方で、機関投資家の参加はデリバティブにも表れます。

CME(Chicago Mercantile Exchange:米国最大級の先物取引所)のイーサリアム(ETH)先物は7月の月間出来高が過去最高の1,180億ドル、建玉も52億ドルまで拡大しました。

現物(ETF・トレジャリー)と先物(ヘッジ・エクスポージャー構築)が二層で厚みを増すと、相場全体の流動性が安定しやすくなる一方、過度なレバレッジが乗ると清算連鎖のリスクも高まります。

総括:「市場シナリオは循環か、構造か」

結論としては、現時点では循環に分類するのが妥当だが、構造変化の兆しが見え始めており、今後の持続性次第で転換の可能性があります。

短期には暗号資産(仮想通貨)ビットコイン(BTC)が主導する週も挟み得るため、イーサリアム(ETH)のドミナンスが15%台に定着しつつも、20%台へ一気にレンジを切り上げるには材料の持続性が不可欠です。

トレジャリー企業の購入持続、ETFの資金シェア、在庫の粘着性、デリバティブの清算耐性という4点が、四半期スパンで揃って回り続けるかが分岐点になりそうです。

一方で循環に戻るシナリオは、イーサリアム(ETH)ETFからの継続的流出(30日平均のマイナス転化)と、CEX在庫の反転増、CMEの建玉急縮小が重なったときに現実味を帯びます。

発行体の偏在が強いまま逆流が起きると、ボラティリティが増幅されやすい点にも注意が必要です。

なお、ドミナンスは原因ではなく結果にすぎません。

単独で予測する指標ではなく、市場の全体像を映し出す一つの指標として理解することが望ましいでしょう。

【ご注意事項】

本記事は執筆者の見解です。本記事の内容に関するお問い合わせは、株式会社HashHub(https://hashhub.tokyo/)までお願いいたします。また、HashHub Researchの各種レポート(https://hashhub-research.com/)もご参照ください。

提供:HashHub Research

執筆者:HashHub Research