2025/08/18

暗号資産週間レポート(2025.8.10~2025.8.16)

最高値更新から急落へ──米利下げ期待に振り回された暗号資産市場

【8/10~8/16週のサマリー】

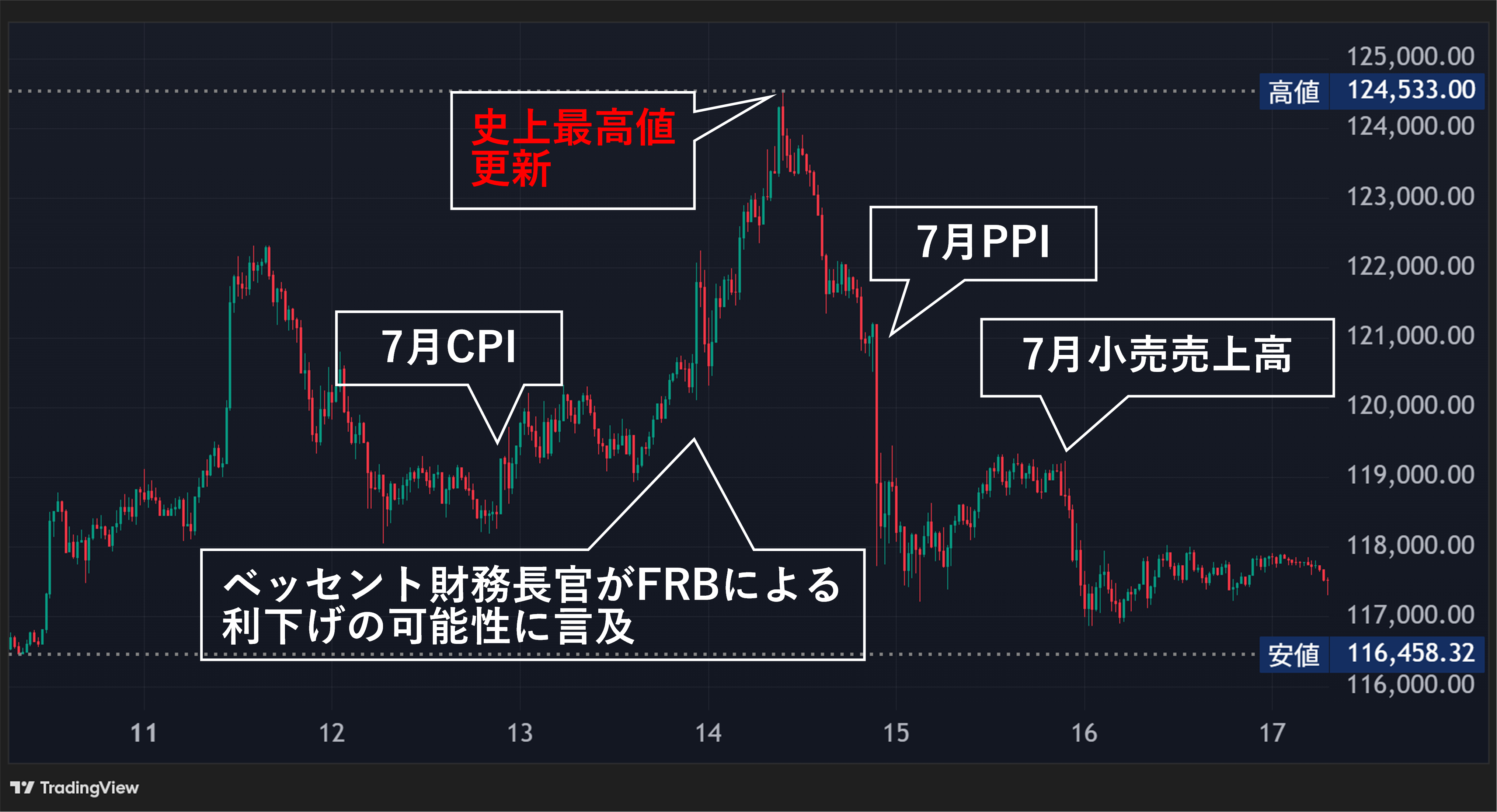

・米CPIを受けた利下げ期待が高まりビットコイン(円建て・ドル建てともに)・イーサリアム(円建て)が史上最高値を更新

・米PPIをきっかけにインフレ懸念が再燃し、暗号資産市場は大幅下落

・ベッセント米財務長官がFRBによる利下げの可能性に言及

・米小売売上高などを背景に利下げ観測は揺らぎ、9月FOMCを巡る見通しは依然不透明に

【暗号資産市場概況】

8/10~8/16週におけるBTC/JPYの週足終値は前週比+0.63%の17,308,800円、ETH/JPYの週足終値は同+2.86%の649,625円であった(※終値は8/16の当社現物EOD[8/17 6:59:59]レートMid値)。

先週の暗号資産市場は、米消費者物価指数(CPI)の結果を受け9月利下げ観測が強まり、ビットコインが先月に続き円建て・ドル建ての両方で史上最高値を更新したことや、イーサリアムが先々週に続き円建てで最高値を更新した。一方、米生産者物価指数(PPI)の結果を受け9月利下げ観測が後退したことで下落し、ボラタイルかつ最高値更新前の価格帯へ戻す展開となった。

週初、ビットマイン・イマージョン・テクノロジーズ社をはじめとする暗号資産トレジャリー企業の株式やETFに機関投資家の資金流入が続いたほか、ビットコインが関税の影響を受けない価値保存の手段として投資家の間で存在感を強めたことを背景に、ビットコインは一時122,000ドル台まで上昇し、史上最高値付近まで値を伸ばした。その後は12日に発表を控える米CPIへの警戒感や利益確定売りに見舞われ、価格は118,000ドル台まで下落。平日のみ取引されるシカゴ・マーカンタイル取引所(CME)先物市場では、先々週金曜日の終値(117,425ドル)と翌月曜日の始値(119,170ドル)の間にギャップが発生しており、その水準を埋めに向かう値動きとなった。(統計的にビットコインはその後の値動きでギャップを埋めにいく傾向がある)

12日に発表された米CPIは概ね市場通りで、FedWatch Tool(CME Groupが提供するFOMCでの政策金利(FF金利)の据え置き・利上げ・利下げ確率を先物市場から算出するツール)では、0.25%利下げの確率が82%から94%にまで上昇(据え置き確率は0%)。インフレ再燃の警戒感も薄れ、9月利下げ期待が高まる結果に。また翌13日には前日の米CPIの結果を受けて、ベッセント財務長官が「最近の雇用統計の弱さを踏まえると、0.5ポイントの積極的な利下げは可能だと考えている」「政策金利はおそらく1.5~1.75%低い水準にあるべきだ」とFRBによる利下げの可能性に言及したことでリスク資産へ資金が流入。S&P500やNASDAQ100は史上最高値を更新、米国株価指数と連動して暗号資産も上昇しイーサリアムは対円で史上最高値を更新(イーサリアム現物ETFの総純流入額は週次で過去最高を更新)、ビットコインは翌14日には対ドルでは124,000ドル、対円では18,200,000円を超え1か月ぶりに史上最高値を更新した。

14日ベッセント財務長官が戦略的ビットコイン準備金(SBR)について、「新たな購入を行うつもりはない」と述べたこと、そしてこの日発表された米PPIの結果が市場予想を上回ったことで、インフレ懸念が再燃し利下げ観測も後退(FedWatch Toolの据え置き確率が7%に上昇)、暗号資産含むリスク資産は急落し、ビットコインは117,000ドル台まで値を落とした。なおCoinGlassによると、この急落で約8億7100万ドルのロングを含む、24時間で10億ドル以上のポジションが清算された(銘柄別ではイーサリアムが3億4900万ドル超、ビットコインは約1億7700万ドル)。今回発表された米PPIは、トランプ大統領による関税政策の影響が米国内の物価に波及し始めていることを示唆する、象徴的な結果と言えるだろう。

週末の15日、ベッセント米財務長官が「政府は予算に中立的な方法でビットコイン保有量を増やすことに引き続き取り組んでいる」と先の発言を覆し、ビットコイン購入の余地を示唆する内容をX(旧Twitter)に投稿したことでビットコインもやや持ち直した。しかし、迎えた米小売売上高は結果こそ予想通りだったものの、前回値の上方修正を受けて景気の底堅さが意識され利下げ観測が後退。金利上昇を背景に米国株価指数が下落し、リスクオフ連鎖からビットコインも一時117,000ドルを割り込んだ。結果的に先物市場の先々週金曜日終値と翌月曜日始値とのギャップを埋めた形になった。また、9月利下げ期待は上がっているものの、依然として不透明感が残る状況に。

今週は21日~23日に米国西部ワイオミング州でジャクソンホール会議が開催される。これは米国の金融政策に関する重要な指針を示す場として重要視されており、特に米連邦準備制度理事会(FRB)のパウエル議長の講演には関心が集まる。講演ではインフレ抑制と雇用のバランスをどう取るかが焦点となり、9月の利下げの可能性や金融政策の方向性が示唆される可能性もあるため、講演後の市場反応に注視し、必要に応じて事前にポートフォリオの調整を検討することが求められよう。

[BTC/USD週間チャート(30分足)]

(TradingView提供のチャートにてSBI VCトレード株式会社 市場オペレーション部作成)

[BTC/JPY週間チャート(30分足)]

(TradingView提供のチャートにてSBI VCトレード株式会社 市場オペレーション部作成)

[ビットコイン現物 ETF の資金流入出と運用資産残高合計、ビットコイン価格]

(緑・赤のバーが資金流入出 / 白線が運用資産残高合計/ 橙線がビットコイン価格)

(SoSoValue提供のチャートより SBI VC トレード株式会社 市場オペレーション部作成)

[イーサリアム現物 ETF の資金流入出と運用資産残高合計、イーサリアム価格]

(緑・赤のバーが資金流入出 / 白線が運用資産残高合計/ 青線がイーサリアム価格)

(SoSoValue提供のチャートより SBI VC トレード株式会社 市場オペレーション部作成)

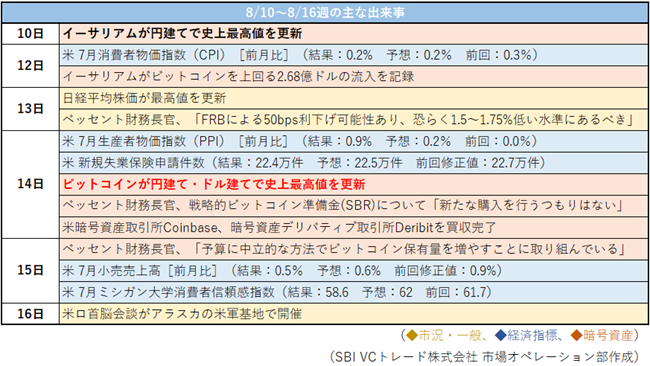

【8/10~8/16週の主な出来事】

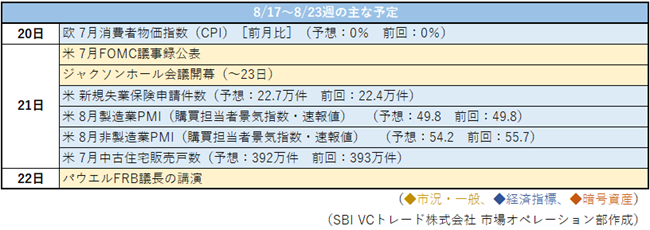

【8/17~8/23週の主な予定】

【今週のひとこと】CoinbaseによるDeribit買収について

米国暗号資産取引所の大手であるCoinbaseは、2025年5月に発表したDeribitの買収を8月14日(日本時間)に完了しました。Deribitは暗号資産オプション市場において世界的に高いシェアを持ち、今回の買収によりコインベースは現物・先物に加えてオプションを包括的に提供できる体制を整えました。これにより、同社の国際的な暗号資産デリバティブ市場での存在感が一段と強化されたと評価されます。

Deribitの買収直前である7月の月間出来高は1,850億ドルを超え、建玉残高も約600億ドルと過去最高水準に達していました。一方、Coinbaseは7月末に第2四半期決算を公表し、現物取引高は全体的な低下傾向を反映して伸び悩む結果となりました。ただし、ステーキング収益やサブスクリプション収入が安定的な収益源となり、全体を下支えする構図が示されています。オプション取引の導入は、この安定的収益のさらなる拡充に寄与する可能性があり、暗号資産の高いボラティリティに対して柔軟な戦略やリスク管理手段を提供するとともに、取引所の投資商品ラインアップの多様化につながると考えられます。

もっとも、既存ユーザーの利便性維持、複雑化する規制環境への対応、競合取引所との市場シェア争いといった課題は残されています。しかしながら、今回の買収は米国の大手取引所が国際的な流動性や規制対応商品を取り込み、収益モデルを現物取引依存から多角化へと進める象徴的な動きと位置づけられます。暗号資産オプションを活用した取引戦略の活発化や市場規模の拡大が見込まれる中、こうした取り組みが今後さらに増加していく可能性は高いと言えるでしょう。

(SBI VCトレード株式会社 市場オペレーション部作成)

-----

お客様は、本レポートに表示されている情報をお客様自身のためにのみご利用するものとし、第三者への提供、再配信を行うこと、独自に加工すること、複写もしくは加工したものを第三者に譲渡または使用させることは出来ません。情報の内容については万全を期しておりますが、その内容を保証するものではありません。 また、これらの情報によって生じたいかなる損害についても、当社および本情報提供者は一切の責任を負いません。本レポートに表示されている事項は、投資一般に関する情報の提供を目的としたものであり、勧誘を目的としたものではありません。投資にあたっての最終判断はお客様ご自身でお願いします。

-----

マーケット情報一覧へ戻る

サービス

チャート・相場

- ビットコイン(BTC)

- イーサリアム(ETH)

- エックスアールピー(XRP)

- ライトコイン(LTC)

- ビットコインキャッシュ(BCH)

- ポルカドット(DOT)

- チェーンリンク(LINK)

- カルダノ(ADA)

- ドージコイン(DOGE)

- ステラルーメン(XLM)

- テゾス(XTZ)

- ソラナ(SOL)

- アバランチ(AVAX)

- ポリゴン(MATIC)

- フレア(FLR)

- オアシス(OAS)

- エックスディーシー(XDC)

- シバイヌ(SHIB)

- ダイ(DAI)

- コスモス(ATOM)

- アプトス(APT)

- ヘデラ(HBAR)

- ジパングコイン(ZPG)

- ニアー(NEAR)

- ユーエスディーシー(USDC)

- ニッポンアイドルトークン(NIDT)

- アルゴランド(ALGO)

- エイプコイン(APE)

- アクシーインフィニティ(AXS)

- ベーシックアテンショントークン(BAT)

- チリーズ(CHZ)

- イーサリアムクラシック(ETC)

- メイカー(MKR)

- オーエムジー(OMG)

- サンドボックス(SAND)

- トロン(TRX)

暗号資産及び電子決済手段を利用する際の注意点

暗号資産及び電子決済手段は、日本円、ドルなどの「法定通貨」とは異なり、国等によりその価値が保証されているものではありません。

暗号資産及び電子決済手段は、価格変動により損失が生じる可能性があります。

外国通貨で表示される電子決済手段については、為替レートの変動により、日本円における換算価値が購入時点に比べて減少する可能性があります。

暗号資産及び電子決済手段は、移転記録の仕組みの破綻によりその価値が失われる可能性があります。

当社が倒産した場合には、預託された金銭及び暗号資産及び電子決済手段を返還することができない可能性があります。

暗号資産及び電子決済手段は支払いを受ける者の同意がある場合に限り、代価の支払いのために使用することができます。

当社の取り扱う暗号資産及び電子決済手段のお取引にあたっては、その他にも注意を要する点があります。お取引を始めるに際してはサービスごとの「サービス総合約款 」「暗号資産取引説明書(契約締結前交付書面)」「電子決済手段取引説明書(契約締結前交付書面)」等をよくお読みのうえ、取引内容や仕組み、リスク等を十分にご理解いただきご自身の判断にてお取引くださるようお願いいたします。

秘密鍵を失った場合、保有する暗号資産及び電子決済手段を利用することができず、その価値を失う可能性があります。

PDF書面のご確認には、当社が推奨いたしますブラウザソフト、ならびにPDFファイル閲覧ソフトが必要となります。

手数料について 口座管理費、年会費、日本円の入金手数料、暗号資産、電子決済手段の受取・送付(入出庫)手数料はかかりません。そのほか、取引所取引(板取引)での手数料及び、レバレッジ取引において、ファンディングレートが発生しますが、お客様から徴収する場合と付与する場合があります。詳しくは「手数料」をご確認ください。

上記に加え、暗号資産関連店頭デリバティブ取引を行う場合の主な注意点

暗号資産関連店頭デリバティブ取引に関して顧客が支払うべき手数料 、報酬その他の対価の種類ごとの金額若しくはその上限額又はこれらの計算方法の概要及び当該金額の合計額若しくはその上限額又はこれらの計算方法の概要は、「手数料」に定める通りです。

暗号資産関連店頭デリバティブ取引を行うためには、あらかじめ日本円、暗号資産、電子決済手段(当社にて取扱いのある銘柄に限ります。)で証拠金を預託頂く必要があります。預託する額又はその計算方法は、「証拠金について」をご確認ください。

暗号資産関連店頭デリバティブ取引は、少額の資金で証拠金を上回る取引を行うことができる一方、急激な暗号資産の価格変動等により短期間のうちに証拠金の大部分又はそのすべてを失うことや、取引額が証拠金の額を上回るため、証拠金等の額を上回る損失が発生する場合があります。 当該取引の額の当該証拠金等の額に対する比率は、個人のお客様の場合で最大2倍、法人のお客様の場合は、一般社団法人 日本暗号資産等取引業協会が別に定める倍率(法人レバレッジ倍率)です。

暗号資産関連店頭デリバティブ取引は、元本を保証するものではなく、暗号資産の価格変動により損失が生じる場合があります。

当社の提示するお客様による買付価格とお客様による売付価格には差額(スプレッド)があります。スプレッドは暗号資産の価格の急変時や流動性の低下時に拡大することがあり、お客様の意図した取引が行えない可能性があります。

「暗号資産取引説明書(契約締結前交付書面)」等をよくお読みのうえ、リスク、仕組み、特徴について十分に理解いただき、ご納得されたうえでご自身の判断にて取引を行って頂きますようお願いいたします。

| 商号等 | : | SBI VCトレード株式会社 |

| 第一種金融商品取引業 | : | 関東財務局長(金商)第3247号 |

| 暗号資産交換業 | : | 関東財務局長 第00011号 |

| 電子決済手段等取引業 | : | 関東財務局長 第00001号 |

| 加入協会 | : | 一般社団法人 日本暗号資産等取引業協会(会員番号1011) |

免責事項 当社ウェブページ遷移前に表示された情報は、当社が作成・管理しているものではありません。