▼目次

暗号資産(仮想通貨)・電子決済手段市場で主要なステーブルコインであるUSDC(USD Coin)とUSDT(Tether)は、いずれも米ドルと1対1で連動するデジタル資産です。

ドルにペッグ(連動)したこれらのコインは価格変動の激しい暗号資産(仮想通貨)取引の安全な逃避先や決済手段として広く利用されています。

現在、USDCとUSDTは電子決済手段全体の時価総額ランキングでもトップクラス(トップ10以内)に位置し、市場における存在感は極めて大きいです。

しかし、この二つのステーブルコインには信用性、流動性、規制体制、手数料構造、エコシステムといった観点で明確な違いがあります。

本コラムでは、暗号資産取引所の投資家向けに、USDCとUSDTをこれら5つのポイントで比較し、それぞれの長所・短所や最新動向を分かりやすく解説します。

1. 信用性:準備資産の透明性と償還リスクの比較

準備資産の透明性USDC(USD Coin)

ステーブルコインであるUSDCは、裏付け資産の透明性において業界随一との評価を受けています。

Circle社(USDCの発行体)は、USDCの発行高と同等の米ドル建て資産を100%現金および短期米国債で保有していることを公表しており、これら準備金は同社の運営資金とは明確に分離して管理されています。

さらに、米国の四大会計事務所による月次の第三者証明(アテステーション)を実施し、発行済みUSDC総額以上の準備資産を保持していることを毎月確認しています。

実際、USDCは「米ドル現金および短期国債によって100%担保されており、常に1USDC=1ドルで償還可能」であることが公言されており、Grant Thornton LLP(米国有数の会計事務所)やDeloitte & Touche LLPによる月次報告(例:2025年1月報告書)で裏付けが示されています 。

こうした高い透明性により、USDCの保有者は準備金の中身や量を常に把握でき、信頼を得やすい状況にあります。

準備資産の透明性USDT(Tether)

一方のUSDTは、近年こそ透明性向上の取り組みを進めていますが、長らく準備資産の内訳開示が限定的であったため信頼性への懸念がつきまとってきました。

テザー社(USDTの発行体)は「発行済みUSDTは常に100%準備金で裏付けられている」と主張していますが、その内訳には過去にリスクの高い資産も含まれていました。

例えば2019年の法廷書類で、テザー社法務顧問が「USDTの準備金のうち現金および現金同等物は約74%に過ぎず、残りは流動性の低い資産だった」と明かしています。

2021年時点でもUSDT準備金の現金保有率は3.87%しかなく、多くがコマーシャルペーパーなどで占められていたことが報じられています 。

このような経緯から、「大口償還が発生した際に本当に全額をドルに交換できるのか」という不安が市場で度々指摘されました。しかしその後、テザー社は準備資産の改善に乗り出し、コマーシャルペーパーの保有を削減して米国債の割合を増やす措置を取っています 。

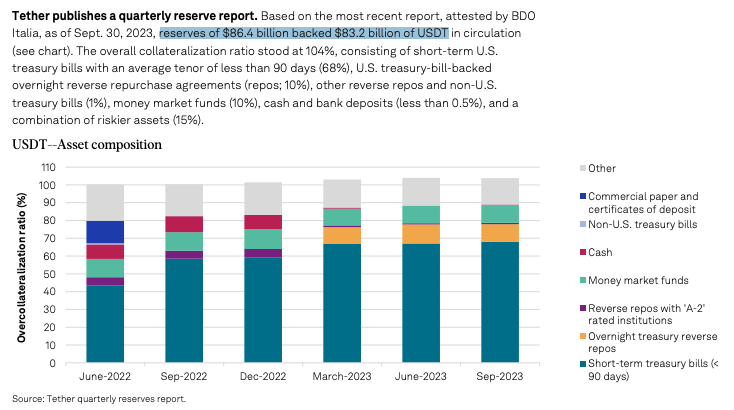

出所:Stablecoin Stability Assessment Tether (USDT) Dec. 12, 2023

実際、2023年9月時点のUSDT準備報告では、発行済みUSDT約832億ドルに対し準備資産864億ドルを保有し、104%の過剰担保(超過準備)となっていることが第三者の検証で示されています。

現在、テザー社は四半期ごとに準備資産に関するレポートを公表しており、イタリアの監査法人BDOによるアテステーション(保証手続)を通じて透明性の向上に取り組んでいます。さらに、2025年3月時点では、財務準備資産に対する完全な監査を実施するため、米国の四大会計事務所の一つと協議を進めていると報じられています。

償還(交換)リスクの比較

ステーブルコインの信用性でもう一つ重要なのが償還リスク(発行体から米ドル現金に交換できるか)です。

USDCの場合、Circle(サークル)社および提携先(例えばCoinbaseなど)を通じて、比較的円滑に1USDC=1USDでの償還が可能です。

特にCircle社はKYC(本人確認)を経た法人顧客向けに24時間リアルタイムでUSDCと銀行送金ドルの自動交換を提供しており、過去に償還停止の事例はありません。

発行体によるUSDT直接償還時の制限(出所:https://tether.to/ru/fees/#:~:text=Minimum%20Tether%20Token%20acquisition%20or,redemption%20amount)

一方のUSDTは、発行体による直接償還に最低10万ドル相当からという制限があり、個人投資家が少額を直接テザー社でドル交換するのは現実的でありません 。

実質的にはUSDT保有者の償還手段は、取引所などでUSDTを売却して他の資産(USDやUSDCなど)に替えることになります。

2022年5月の暗号資産(仮想通貨)・電子決済手段急落局面でのUSDTのドル価格との乖離状況(出所:Moonstreet M.D.のX投稿)

ただし市場において大規模なUSDT売却が生じた場合でも、裁定取引が働き価格維持される傾向があります。

2022年5月の暗号資産・電子決済手段市場の急落局面では、USDTが一時1USDT=0.98USD前後まで下落する場面があったものの、テザー社は短期間で約100億ドル相当のUSDT償還(発行取り消し)に応じ、結果的にペッグは大きく崩れませんでした 。

この対応は発行体の支払い能力を示すと同時に、市場の信頼が完全には失われていない証左とも言えます。

信用性の総評

USDCは監査と開示が徹底され、資産内容も極めて保守的であることから「安全なデジタルドル」との評価が高いです。

一方USDTは市場で最大のシェアを持ち流動性が高い半面、準備金の過去の不透明性や発行体の統制に対する不信感が根強く、一部の投資家や規制当局から警戒されています。

2023年12月時点のS&Pグローバルによる評価でも、USDTは「情報開示や規制面で弱点があり、発行体の倒産時に準備金が投資家保護される法的枠組みがない点、償還手続きに制限がある点」が指摘されています。

要約すれば、USDCは透明性と確実性、USDTは実績と規模によってそれぞれ信用を成り立たせていると言えるでしょう。

2. 流動性:市場規模と取引量の比較

USDT(Tether)とUSDC(USD Coin)の時価総額と市場シェア

主要ステーブルコインの時価総額推移(出所:DeFiLlama)

USDTとUSDCの市場規模を数字で比較すると、その差は明確です。

USDTの時価総額は執筆時点(2025年3月25日)で約1,444億ドルに達し、市場シェア約62%とステーブルコイン市場を寡占しています。

一方、USDCの時価総額は約597億ドル(シェア約26%)でUSDTに次ぐ2位ですが、USDTの規模と比べると凡そ4割程度に留まります。

市場全体の成長に伴いUSDCも増加傾向にはあるものの、現状では流通量という点でUSDTが頭一つ抜けている状態です。(参考:https://defillama.com/stablecoins)

過去24時間取引量(出所:Coingecko)

取引量に目を向けても、USDTは日々の売買高で暗号資産(仮想通貨)のビットコイン(BTC)をもしのぐことが頻繁にあり、市場で最も取引高の大きい電子決済手段となっています。

USDCも高い取引高を持ち流動性に優れた資産ですが、USDTほどの取引頻度や板厚はないのが実情です。

特に世界の大小様々な暗号資産取引所において、USDTは基軸通貨ペアとしてほぼ必ずと言ってよいほど採用されており、「どこでも使えるドル」としての地位を確立しています。

USDCも主要な取引所では扱いが拡大していますが、USDTほど全てのプラットフォームでユニバーサルに使われているわけではなく、板の厚みも若干劣るケースがあります。

USDT(Tether)マルチチェーンでの流通

USDTのブロックチェーン別発行量の推移(出所:DeFiLlama)

流動性はブロックチェーン上の流通量(オンチェーン流動性)にも表れます。

USDTは複数のブロックチェーン上で発行・流通しており、その供給はEthereum(イーサリアム)とTron(トロン)の2大チェーンに集中しています。

当初Bitcoin(ビットコイン)のOmniレイヤー上で発行されたUSDTは、現在Ethereum上でも大量に流通し、さらにTron上で爆発的な普及を遂げました。

Tron版USDTは送金手数料が極めて安いことからアジア圏を中心に利用が広がり、発行済みUSDT全体の約50%がTronネットワーク上に存在するまでになっています。

実需の伴うこのようなオンチェーン流通量の大きさは、OTC取引や国際送金にも利用されるUSDTの強みとなっています。

USDCのブロックチェーン別発行量の推移(出所:DeFiLlama)

一方USDCは、もともとEthereum(イーサリアム)上での発行から始まりましたが、その後Algorand(アルゴランド)、Solana(ソラナ)、Stellar(ステラ)、Avalanche(アバランチ)、Polygon(ポリゴン)など順次対応チェーンを増やしています。

2023年にはBaseチェーンやPolkadot(ポルカドット)、NEAR(ニア―)など新たに6つのブロックチェーンでUSDCを発行開始する計画も発表されるなど 、USDCもマルチチェーン展開を積極化しています。

これにより、DeFi(分散型金融)やさまざまなブロックチェーン環境でUSDCが直接利用可能なシーンが広がっており、執筆時点(2025年5月)では、対応チェーン数がUSDTの94に対し、USDCは110と上回っています(DeFiLlama参考)。

ただし流通量で見ると、USDTの方が依然リードしているのが現状です。

例えばソラナやTronといったチェーンではUSDTが事実上のドル標準になっている一方、USDCは対応開始が遅れたチェーンもあり、追い上げ途上と言えるでしょう。

利用シーンの違い

流動性の高さは利用シーンにも影響します。

短期売買や裁定取引を行うトレーダーにとって、USDTは最も板が厚く約定しやすいため好んで使われる傾向があります。

実際、先物取引やレバレッジ取引でも証拠金通貨としてUSDTが広く用いられています。一方でUSDCは、その信頼性から機関投資家や規制された場面で選好される傾向があります 。またDeFi領域では、USDCの透明性や信頼性を評価して準備金や担保として重用するプロジェクトが多く、MakerDAOのDAI担保や各種レンディングプラットフォームでもUSDCが重要な役割を果たしています。要約すれば、USDTは流動性と普及率で勝り、USDCは信頼性ゆえの安定利用で存在感を示していると言えます。

3. 規制体制:発行体の所在地・ライセンスと各国規制

Circle(USDC発行体)側の規制対応

USDCを発行するCircle(サークル)社は米国ボストンに本拠を置き、当局との協調姿勢が強い企業です。

米国では連邦レベルのステーブルコイン法整備こそ未了なものの、Circle社は各州の送金業者ライセンスを取得しつつ、連邦銀行免許の取得も視野に入れるなど規制順守に積極的です。

実際、Circle社はニューヨーク州金融当局(NYDFS)の認可を受けてUSDCを発行しており、ニューヨークでも合法的に取引可能です。

一方、ライバルのテザー社(USDT発行体)はニューヨーク州では事業禁止となっており、これは規制対応の明暗を象徴しています。

Circle社は国際的にも規制当局との連携を進めており、欧州連合(EU)のMiCA規制にいち早く対応しました。

2023年、Circle社はフランスのACPR(銀行監督当局)から電子マネー機関(EMI)ライセンスを取得し、MiCA施行後のEU加盟国でもUSDCを継続提供できる体制を整えています。

MiCAでは発行体に対し「準備金の60%を信用機関に保管」「6ヶ月ごとの外部監査」など厳格な要件が課されますが 、Circle社はそれを順守することでEU市場での優位性を獲得しつつあります。

その結果、EUではUSDCが当局公認のステーブルコインとして取引所で存続し、2024年末にはMiCA非対応のUSDTが主要取引所(Crypto.comやKrakenなど)で取扱停止になる一方で、USDCは引き続き提供される状況となりました 。

こうした動きは、Circle社が規制遵守を競争力に変えている例と言えるでしょう。

またCircle社は南米やアジアでも現地通貨とUSDCの交換連携を進めており、規制された金融機関ネットワークとの統合による市場拡大を図っています。

Tether(USDT発行体)側の規制対応

テザー社はその発行体構造が英領ヴァージン諸島や香港などオフショアに位置していることもあり、長らく米国や主要国の直接的な規制網を避けて運営されてきました。

過去には「規制されていないステーブルコイン」として警戒される場面も多々あり、ニューヨーク州司法当局(NYAG)による調査では「2017年頃に準備金と発行量の乖離が生じ、公表なく資金流用が行われた」疑いが指摘されています。

テザー社と関係会社のBitfinex(ビットフィネックス)は2021年にNYAG(米ニューヨーク州司法長官)と1,850万ドルの罰金支払いとニューヨーク州での取引停止に合意し、この問題は決着しましたが、以降ニューヨーク居住者はUSDTの利用が制限されています。

さらに2021年10月には米商品先物取引委員会(CFTC)が、テザー社に対し「過去の準備金の説明に虚偽・不備があった」として4,100万ドルの民事罰金を科しています。

このように米国当局との摩擦があったテザー社ですが、近年は規制対応姿勢も変化しつつあります。

例えば準備金レポートの四半期開示や、制裁リストに載ったアドレスのブロック(当初は消極的でしたが一部協力へ転じた)など、完全な無視からは軌道修正が見られます。

それでも「テザー社はCircle社に比べ規制面での透明性に欠ける」との評価は根強く残っています。

一方、規制非対応ゆえのメリットも指摘できます。

例えば厳格なKYCを要求しないUSDTは、新興国など銀行口座を持たない人々にも浸透しやすく、中国など一部地域では非公式なドル代替手段として流通するケースも報告されています(ただし各国政府はこうした非公式流通を問題視しています)。

もっとも、主要国においてはステーブルコイン規制が強化される方向であり、EUでは前述の通りUSDTが事実上締め出され、アジアの香港でも2024年末にステーブルコイン発行者ライセンス制が提案されています。

テザー社は依然としてオフショア拠点に留まりつつ、各国法規に直接触れない形で事業を継続する戦略ですが、この先も各国の規制動向に注意が必要です。

規制面の総評

規制体制の観点では、USDC(Circle社)は「積極的にルールに従う優等生」と言え、当局からの信頼や法的な保護も得やすい立場です。

実際、Circle社は自社を金融インフラ企業として位置づけ、2024年には本社をニューヨークの金融街に移転し株式上場(IPO)準備を進める計画を公表するなど、より公的な監督下に入る姿勢を見せています。

これにより投資家はCircle社の財務情報をより詳細に得られるようになり、USDCへの安心感も増すでしょう。

一方のテザー社は「グレーゾーンを巧みに泳ぐ現場叩き上げ」とも評すべき存在で、規制当局とは必要最低限の関わりに留めながら事業を巨大化させてきました。

その結果、規制面の保証は薄いものの、国境を問わず自由に流通するデジタル通貨としてUSDTが成長した側面があります。

総じて、規制のお墨付きと引き換えにグローバルな即応性を犠牲にしているUSDC、規制リスクを内包しつつグローバル展開を優先しているUSDTという対照的な戦略が見て取れます。

4. 手数料構造:送金・償還コストや隠れたコスト

ブロックチェーン上の送金手数料

USDCとUSDT自体の発行・償還以外に、ユーザーが日常で意識するのはブロックチェーン上で送金する際の手数料です。

これは各ステーブルコイン固有というより、そのとき利用するブロックチェーンのネットワーク手数料(ガス代)に依存します。

例えばEthereum上のUSDCやUSDTを送金する場合、高負荷時には数十ドル相当のガス代がかかることもあります。

一方、Tronチェーン上のUSDT送金手数料はごくわずかで、専用ウォレット間送金なら1回あたり数十セント以下で済みます。

またCoinbase(コインベース)が展開するLayer2のBaseチェーン上ではUSDC送金はほぼ即時かつ手数料も0.01ドル程度と非常に安価に実行できます。

このように、両者とも利用するブロックチェーン次第で送金コストが大きく変わる点は留意が必要です。

したがって、投資家は送金頻度や目的に応じて、安価に送れるチェーン上のUSDC/USDTを選択することでコストを最適化できます。

法定通貨への交換手数料

USDC/ EURCの償還コスト(出所:https://help.circle.com/s/article/USDC-redemption-structure?language=en_US&category=Fees_CircleMint)

発行体を通じた償還(現金化)にかかるコストにも両者で違いがあります。

Circle社(USDC発行元)は、USDCをドル現金に戻す際の手数料を非常に抑えており、通常の範囲(1日あたり200万ドル/ユーロ未満)であれば償還手数料は無料です。

大規模な即時償還の場合のみ、2024年以降は段階的な手数料(例えば1日あたり1,500万ドル超の償還部分に0.1%など)が導入されましたが、それでも一般的な利用者には無関係と言える低コストです。しかも2営業日程度の銀行送金プロセスに切り替えれば大口でも手数料0%となるオプションも提供されています。

一方、テザー社(USDT発行元)は発行体プラットフォームでの直接償還に最低10万USDTからという下限を設けており、個人投資家にはハードルが高めです。

加えて、テザー社でのUSDT償還には「0.1%または1,000 USDのいずれか高い方」の手数料が課されるため、小口だと実質的に1,000ドルもの手数料が発生し非現実的です。

つまり、USDTを少額から発行体で直接ドル化するのは困難であり、現実的には取引所などでUSDTをUSDCや法定通貨に両替する形になります。

以上から、償還コスト面ではUSDCがはるかに低廉であり、特に規模が小さい投資家ほどUSDCの方が直接換金しやすいと言えるでしょう。

隠れたコスト:金利と機会損失

ステーブルコインの保有には、手数料以外にも見えにくいコストやメリットがあります。

その一つが金利収入や機会損失です。現在、USDCもUSDTも発行体は準備金を超低リスク資産で運用し金利収入を得ていますが、その利回りは基本的に保有者には還元されません。

しかしUSDCについては、Coinbaseが保有ユーザー向けに年1.5%の利息を付与するプログラムを展開した例があります。

このようにプラットフォーム次第ではUSDC保有者が間接的に金利恩恵を受けるケースもあります(現在このプログラムは終了)。

対してUSDTは、執筆時点で保有に対する利息支払いはなく、運用益は全て発行体の収益となっています。

つまり、USDT保有者(現在はUSDC保有者も)は本来得られるはずの利子相当分を手放している形になっており、低インフレ環境では問題にならなくても、高金利環境では無視できない差となります。

もう一つの隠れたコストは信用不安時の価格変動リスクです。

ステーブルコインはいずれも1ドル近辺を保つよう設計されていますが、発行体や準備金に関する悪材料が出た場合、一時的に市場価格が1ドルを下回ることがあります。

例えば前述した2023年3月のUSDC価格急落(準備金の一部を預けていたシリコンバレー銀行破綻の影響)や、2022年5月のUSDT小幅乖離などが該当します。

こうした局面で狼狽売りすれば本来不要な損失(例:0.95ドルで売ってしまい5%損失)が発生しえます。

この意味で、ステーブルコインとはいえ信用リスクに起因する潜在コストがある点は留意が必要です。

そのリスクの大きさは、前述の信用性や規制対応の差によって、USDCとUSDTで異なることになります。

5. エコシステムの比較:技術基盤・提携・展開戦略

USDC(USD Coin)のエコシステム

USDCは単なるトークン発行にとどまらず、既存金融や他ブロックチェーンとの橋渡し役としてのエコシステム戦略を強化しています。

Circle社はUSDCを「インターネットのドル」と位置づけ、さまざまなチェーン間でシームレスに価値移転できる仕組み作りに注力しています。

その代表例がクロスチェーン転送プロトコル(CCTP)です。

CCTPは、あるブロックチェーン上のUSDCを焼却(バーン)し、別のブロックチェーン上で同額のUSDCを即時に新規発行(ミント)することで、ブリッジを使わずにチェーン間でUSDCを移動できる技術です。

2023年4月に初期版が公開されて以来、多額のUSDCがCCTP経由で様々なチェーン間を移動しました。

さらに2025年3月にはCCTP v2が発表され、チェーン間転送の所要時間を従来の数分程度から数秒レベルまで短縮するアップグレードが実現しています。

この新バージョンでは、特にファイナリティが遅いEthereum本体や一部のL2上での待ち時間が劇的に減少し、複数チェーンにまたがるUSDC流動性の移動が一段と円滑になりました。

CCTPにより、ユーザーやプロトコル開発者は煩雑なブリッジ操作なしに最適なチェーン上でUSDCを利用でき、エコシステム全体の相互運用性が向上しています。

また、USDCのエコシステムを語る上でCoinbaseとの連携は欠かせません。

Coinbaseは米国最大級の暗号資産取引所であり、USDCの共同創設パートナーでもあります。

前述の通り、2023年にはCoinbaseがCircle社に資本参加する形でパートナーシップを強化し 、以降CoinbaseはUSDCの普及に積極的な動きを見せています。

その象徴的な例がUSDTからUSDCへの手数料無料コンバージョンキャンペーンです。

これは2022年末、市場の不安定さからより信頼性の高いUSDCへの需要が高まった際に、CoinbaseがUSDT保有ユーザーに対し無料でUSDCへ交換できる措置を提供したものです。

このキャンペーンは「信頼できるデジタルドル(USDC)への乗り換え」を呼びかけるもので、市場にUSDCの透明性を強くアピールする機会にもなりました。

さらにCoinbaseは独自ブロックチェーン「Base」を2023年にローンチしましたが、このEthereumレイヤー2ネットワークでもUSDCが基軸通貨的に活用されています。

Base上ではUSDCの決済が1秒未満・1回あたり1セント未満の手数料で完結し、ユーザーは極めて快適にドル価値を移動できます。

Baseチェーン上でUSDCは主要ステーブルコインとして流通しており、Baseの急成長に貢献しました。

このように、USDCは取引所・独自チェーン・伝統的金融機関との統合を進めることで、自身のエコシステムを拡大しています。

Circle社は他にも決済APIを提供して企業がUSDCを組み込めるようにしたり、南米の銀行との接続(ブラジルのTEDシステムやメキシコのSPEIへのUSDC連携)を発表するなど 、法定通貨と暗号通貨経済圏のハブになる戦略を鮮明にしています。(参考:2025 State of the USDC Economy)

USDT(Tether)のエコシステム

テザー社のUSDTエコシステム戦略は、一言で言えば「とにかく広く展開する」ことに尽きます。

USDTは最初のステーブルコインとして誕生した経緯もあり、多くのブロックチェーン上で利用可能な汎用性が特徴です。

Ethereum・Tronといった主要チェーンはもちろん、最近ではSolanaやPolygon、BSC(BNB Smart Chain)、Arbitrum、Avalanche、Polkadot、さらにはCosmos(Noble経由)やNearプロトコルなど、新興のチェーンにも次々とUSDTを展開しています。

この戦略により、新しいブロックチェーンが台頭するたびにそのエコシステム内でUSDTが流通し、結果として「どのチェーンを使っても結局USDTが手に入る」という状況を生み出しています。

開発コミュニティから見ると、対応チェーンの多さはUSDTの大きな強みであり、ウォレットやDeFiアプリもUSDTへの対応を優先する傾向があります。

さらにテザー社は、USDT以外のトークン発行にも乗り出しています。

法定通貨連動ではユーロ建てのEUR₮、人民元建てのCNH₮、メキシコペソ建てのMXN₮などを発行し、コモディティ連動では金現物担保のXAU₮(Tether Gold)も提供しています。

これらは現状マイナーな存在ですが、テザー社としては「様々な資産をトークン化する」という広いビジョンを持っていることを示しています。

一方で、USDTのエコシステムには技術的な独自色はあまりありません。

CCTPのような革新的プロトコルはテザー社からは出ておらず、主に既存のチェーン基盤を活用する形です。

しかしその分、ユーザーから見ればシンプルで、「とりあえずUSDTを持っていれば色々な所で使える」という利便性につながっています。

例えば国際送金代替では、送金者・受取者双方が口座を持たなくともUSDTのウォレットさえあれば完結するため、銀行を利用できない層に普及しています。

またビットコインなど他の暗号資産を扱いたいユーザーにとっても、まずUSDTを手に入れてから様々な取引に入るというパターンが一般化しています。

テザー社自身も、このような草の根的なUSDTの広がりを重視しており、特定の企業との提携よりコミュニティ主導の採用を歓迎する姿勢です。

もっとも最近では、MiCAや香港規制など無視できない枠組みも出てきたため、テザー社も地域ごとにパートナーシップを模索する可能性があります。

現時点では「USDT=どのチェーンにもある事実上の世界共通デジタルドル」という地位を築いており、エコシステム戦略の成果が表れていると言えるでしょう。

一方のUSDCは「USDC=規制と技術を両輪にした正統派デジタルドル」としてエコシステムを広げており、両者はアプローチの違いが際立っています。

まとめ:USDC(USD Coin)とUSDT(Tether)、どちらを選ぶべきか?

以上、USDCとUSDTの比較を5つの観点から詳しく見てきました。

それぞれ一長一短があり、投資家にとって重要視するポイント次第で適した選択肢は異なります。

USDTは流動性と普及率で圧倒的に優れ、あらゆる取引所・チェーンで利用できる利便性があります。

一方で発行体の透明性や規制面に若干の不安要素を抱えます。USDCは信頼性と規制対応で優れ、資産裏付けの安心感や企業の健全性が魅力ですが、市場シェアや利用可能な範囲ではUSDTに劣ります 。

総じて、流動性や即時の利便性を最重視するならUSDT、安全性や透明性を重視するならUSDCが適していると言えるでしょう 。

実際には多くの投資家が両方を用途に応じて使い分けています。例えば短期トレードにはUSDTを使い、長期保管や決済にはUSDCを選ぶといった戦略も考えられます。

下表に主要な比較ポイントをまとめますので、ご自身のニーズに照らして参考にしてください。

USDCとUSDTの比較表(出所:筆者作成)

最後に、USDCとUSDTはいずれも暗号資産(仮想通貨)市場に不可欠な存在であり、投資家はそれぞれの特徴を理解して使い分けることが肝要です。

例えば、普段のトレードでは流動性重視でUSDTを用い、保有資産の安全な価値保存にはUSDCを選ぶというアプローチも考えられます。

今後規制環境の変化や新たな市場イベントにより両者の優劣が変わる可能性もありますので、常に最新情報をチェックしつつ最適なデジタルドルを活用してください 。

【ご注意事項】

本記事は執筆者の見解です。本記事の内容に関するお問い合わせは、株式会社HashHub(https://hashhub.tokyo/)までお願いいたします。また、HashHub Researchの各種レポート(https://hashhub-research.com/)もご参照ください。

提供:HashHub Research

執筆者:HashHub Research